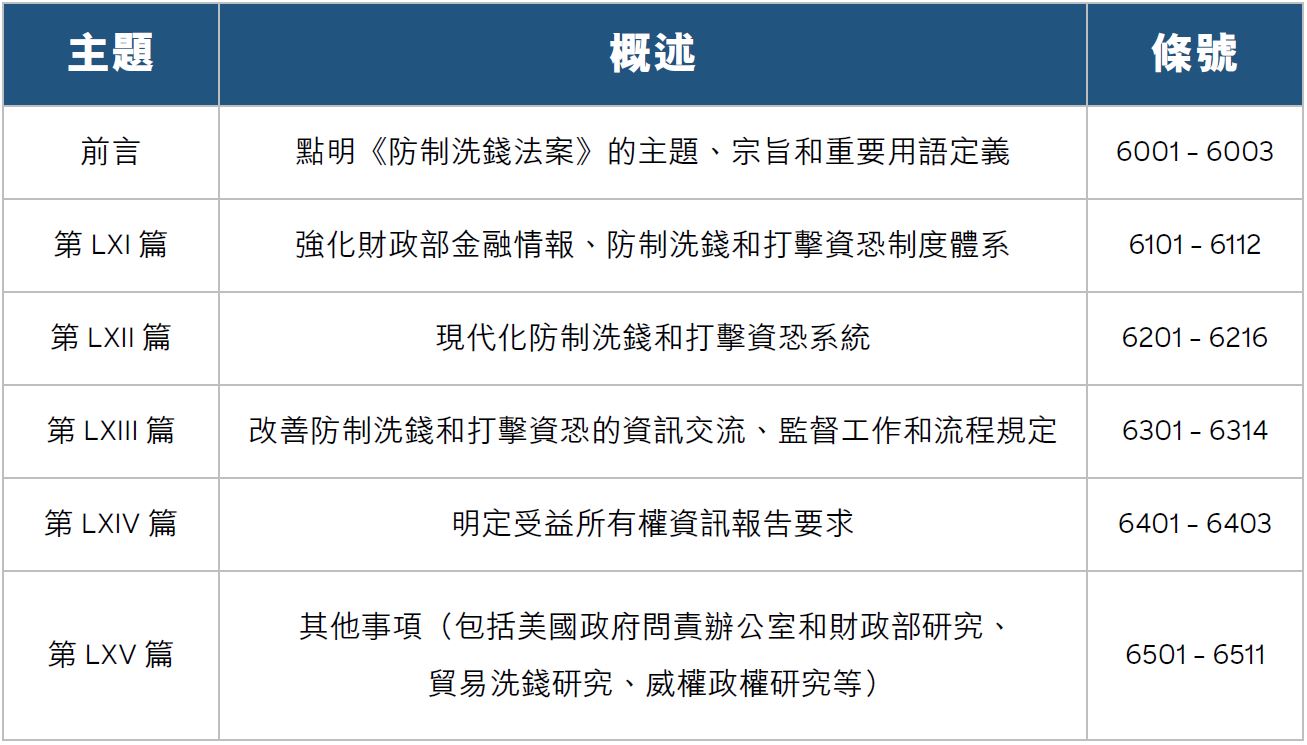

為長達 4,517 頁的美國《2021 會計年度國防授權法案》(NDAA) 會議報告內容之一1 ,《2020 年防制洗錢法案》(AMLA) 堪稱是自美國《愛國者法案》(簡稱「愛國者法案」)生效以來,防制洗錢和打擊資恐制度歷經的最大變革。美國參眾兩院於 2020 年 12 月 3 日公布《國防授權法案》,並於2021 年 1 月 1 日簽署完成立法。《國防授權法案》內含的《防制洗錢法案》詳細條文內容,請參見下表。

此項現代化立法制定耗時多年,終於在美國防制洗錢 / 打擊資恐制度發展的關鍵時刻 問世。鑑於新冠疫情肆虐、金融犯罪稽查局文件等資訊外洩、網路犯罪日增且技術不斷進步,透明度、資訊共享、創新和監管方面的改革勢在必行。因此,《防制洗錢法案》可說是全球社群攜手打擊金融犯罪不可或缺的環節。

表 1:《防制洗錢法案》主題與條文

《防制洗錢法案》制定背景

《防制洗錢法案》置於《國防授權法案》第 F 部分,共計五篇 56 條規定。其中包含許多類似立法提案的改革措施,且幾乎涵蓋防範金融犯罪的各領域,包括支持創新技術、增加金融犯罪稽查局預算和人員編制,以及要求針對趨勢與可疑活動報告效用向金融機構提供回饋意見和可採取行動的情報。

《防制洗錢法案》旨在促進防制洗錢 / 打擊資恐制度現代化,並以透明、合作與創新 三大主軸貫穿整部立法。第 4,456 頁的一段話更加突顯此點:「……目前尚未明確要求《銀行保密法》的利益相關部門或機構……為彼此提供例行且標準化的回饋意見……[ 這次] 針對創新提出明確的要求。」

宗旨

《防制洗錢法案》著重以下宗旨:

- 加強利益相關部門或機構之間的協調工作和資訊共享2 (合作與透明)

- 現代化防制洗錢和 25 部打擊資恐法律,以協助公私部門因應各種新興威脅(創新與合作)

- 鼓勵技術創新並應用新技術(創新)

- 進一步確保金融機構的防制洗錢 /打擊資恐政策、程序和控管措施均以風險為基礎(創新)

- 明定一致的受益所有權報告要求(透明)

- 在金融犯罪稽查局建立受益所有權資料庫(透明)

宗旨聲明

《銀行保密法》最初訂定一項宗旨聲明,嗣後經《愛國者法案》加以擴充。3《防制洗錢法案》則修改最初的宗旨聲明,並新增四項聲明:

- 在最初宗旨,將報告和記錄的修飾語從“high degree of usefulness”(頗具效用)更改為“that are highly useful”(極為實用)。同時新增“risk assessments”(風險評估)並刪除“international terrorism”(國際恐怖主義)中的“international”(國際)一詞。

- 金融機構應建立經合理設計且以風險為基礎的制度體系,打擊並防範洗錢和資助恐怖活動

- 協助追蹤旨在助長犯罪和恐怖主義活動的犯罪活動所得

- 評估金融機構、產品或服務所面臨的洗錢、資助恐怖活動、逃稅和詐欺風險

- 在利益相關部門或機構之間建立資訊共享架構

提升金融犯罪稽查局的監管地位

《防制洗錢法案》大幅延伸金融犯罪稽查局的設立宗旨、權限、預算和人員編制

金融犯罪稽查局乃是至關重要的美國金融情報機構。為有效促進防制洗錢 / 打擊資恐 制度現代化,並落實資訊共享 / 合作,有必要強化金融犯罪稽查局的監督權限。因此,《防制洗錢法案》大幅延伸金融犯罪稽查局的設立宗旨、權限、預算和人員編制;將若干現有工作明文化;新增 5 項職權,目前共計 15 項;以及新增 7 款規定。部分要點如下:

- 落實《銀行保密法》制度體系的檢查和監督優先事項

- 定期向利益相關部門或機構解說檢查和監督優先事項

- 向私營機構、國營銀行和信用合作社監管機構提供意見回饋,並聽取其看法

- 經營防制洗錢 / 打擊資恐專家團隊,以支持聯邦民刑事調查工作

- 經營新興技術專家團隊

- 至少增設國內外聯絡人各 6 名,另設 1 名國內聯絡主任

- 為金融犯罪稽查局「分析中心」引薦分析專家

- 採用新規範以確保遵守《防制洗錢法案》的要求

技術與創新

2018 年,聯邦職能監管機構發表聯合聲明4,鼓勵銀行嘗試創新技術且毋須擔憂遭到報復,藉此建立更有效的《銀行保密法》制度體系,增進識別金融犯罪的能力。這是銀行業首次接獲有關此領域的直接監管指導。該指導在接下來兩年持續發揮效用,

包括於 2019 年 5 月設立金融犯罪稽查局創新時刻計劃5。

《銀行保密法》諮詢小組 (BSAAG) 是金融犯罪稽查局法規制定預告66 (可部分反映出《防制洗錢法案》)的顧問,也獲得若干新職權:

- 創新技術小組委員會:支持技術創新,減少現有法規、指南和檢查工作對創新造成的障礙

- 資訊安全與保密小組委員會:負責處理法規、指南、資訊共享和《銀行保密法》法規遵循檢查工作對資訊安全和保密的影響

- 金融犯罪技術研討會:推動防範金融犯罪的國際合作,協助調查工作、發展並及時採用新型金融犯罪防範和偵測技術

與此相關的新技術職位如下:

- 《銀行保密法》創新專員:由金融犯罪稽查局和各監管機構自行指派,負責與利益相關部門或機構洽談創新方法和技術,並探究公私合作機會

- 《銀行保密法》資訊安全專員:由金融犯罪稽查局、各監管機構和美國國稅局自行指派,負責協商多項主題,例如制定資訊共享政策、開發新資訊安全技術等

財政部長負責完成金融技術評估,分析技術對金融犯罪法規遵循和偵查工作的影響,並提出建議。財政部長亦應發布規則,作為金融機構測試技術和內部技術流程的標準。該標準著重的領域包括機器學習、以風險為基礎的測試和監督、考慮實施風險基礎測試的時機和方式、風險治理架構標準等。

最後,必須檢視模型驗證是否以及如何適用於防制洗錢技術——許多人認為這有點像是精靈幫人實現願望。所有新標準將載錄於聯邦金融機構檢查委員會的《銀行保密法 / 防制洗錢檢查手冊》。

合作與資訊共享

多年來,意見回饋與合作關係一直是防範金融犯罪專業人士夢寐以求的東西。目前情況已有顯著改善,且未來可望獲得更大成就:

- 金融犯罪稽查局將總結《銀行保密法》報告及態樣報告中的威脅模式和趨勢資訊,並每半年發布一次

- 利益相關部門或機構持續發布防制洗錢 / 打擊資恐策略優先事項

- 美國司法部長發布有關《銀行保密法》報告使用情況的年度報告,包括該報告是否內含可採取行動的情報,以及相關逮捕、起訴和定罪情況

- 2017 年為促進公私合作而推動的金融犯罪稽查局交流計劃 (FinCEN Exchange) 已正式「制度化」,金融犯罪稽查局將持續向國會提交報告,分析金融犯罪稽查局交流計劃的工作成果及其範圍和有效性

- 整理編纂原先載於監管機構指南的共享法規遵循資源7

- 鼓勵資訊共享和公私合作,並召集利益相關部門或機構共同研擬對策,以深化合作

- 金融機構的回饋循環

- 金融犯罪稽查局向各部門《銀行保密法》專員徵詢意見,審查其可疑活動報告、討論趨勢並向監管機構呈報相關資訊

- 向執法機關和司法部說明可疑活動報告的效用

- 金融犯罪稽查局擬定試行計劃,與美國金融機構的海外分支機構、子公司和關係企業共享《銀行保密法》報告

倘若前述工作實施得宜,有助於減少整體產業在一般防制洗錢 /打擊資恐監控和偵測工作投注的心力(此類工作誤報率較高),而將焦點轉向特定威脅。

監管機構與風險基礎法

多年來,意見回饋與合作關係一直是防範金融犯罪專業人士夢寐以求的東西

值得注意的是,針對為解決私營機構困境而尋求對策的監管機構,設有若干重要要求。首先,聯邦檢查人員應每年培訓一次。培訓重點包括《銀行保密法》法規遵循問題、風險狀況和警示訊號、金融犯罪模式和趨勢、防制洗錢 / 打擊資恐制度體系的存在必要性、去風險化措施的影響等。其次,至少防制洗錢 / 打擊資恐制度體系以及前述標準的法規遵循檢查工作,必須採取風險基礎法。其重點應放在確保防制洗錢 / 打擊資恐制度體系「設計合理」且符合《銀行保密法》要求,並且根據金融機構的風險狀況,將更多心力和資源「分配給高風險客戶及活動」。

此外,《防制洗錢法案》試圖將貫穿整部立法不易理解的「風險基礎」方法加以整理編纂,為此制定多項要求,例如極為實用的報告 / 記錄、經合理設計的風險基礎制度體系、國內優先事項、風險基礎檢查標準,以及在金融機構防制洗錢 / 打擊資恐制度體系和風險評估流程「指導下」的可疑活動報告等。

可疑活動報告與現金交易報告

《防制洗錢法案》開始採取具體步驟,減輕金融機構和執法機關因可疑活動報告及現金交易報告的數量和效用疑慮(亦即防禦性申報)而承受的負擔。內容包括:允許透過自動化簡易流程提交情況單純的《銀行保密法》報告;檢視可能需要針對可疑活動報告及現金交易報告門檻、持續性活動的可疑活動報告與可疑活動報告 / 現金交易報告欄位而做出的調整;緩解去風險化措施的負面影響;以及擴大現金交易報告的豁免範圍。

獎勵、保護、處罰與安全港

檢舉人通常因揭露金融犯罪而在個人和職業方面付出巨大代價。《防制洗錢法案》規定應獎勵舉報防制洗錢 / 打擊資恐違規行為的檢舉人,如制裁金額超過 100 萬美元,最高可獲得該金額 30% 的獎金。該法也為檢舉人提供新的保護措施,例如保護範圍涵蓋內部舉報,以及雇主或政府的報復行為。

同時增訂新的處罰規定,懲治有關高階外國政要資金來源和涉及重大洗錢疑慮實體交易資金的隱瞞行為。其他規定包括,針對屢犯者的損害賠償要求、禁止部分違規者擔任董事,以及有關利潤與紅利的追回條款。

最後,金融機構若接獲執法機關來函要求而繼續「維持帳戶開放」,可主張安全港保護,不會因此受監督機構處罰,亦毋須承擔《銀行保密法》的責任。

《銀行保密法》的新要求

《防制洗錢法案》將先前未受監管的「文物交易商」和「虛擬貨幣」兩項產業納入銀行保密法》管轄範圍,將之列入「金融機構」定義並擴大其他定義內容。就文物交易商而言,此次修法涵蓋顧問和參與文物招攬或銷售的任何人員,並要求財政部長在與司法部、聯邦調查局及其他機構商議相關規則的適用範圍後,於 2022 年 1 月 1 日之前提出本項規定的施行細則。

至於現今稱為「替代貨幣之有價物」的虛擬貨幣,其定義涵蓋提供相關服務的外國人士、將虛擬貨幣轉換為法定貨幣或資金的貨幣交易所等,並明文規定虛擬貨幣傳輸業者視同貨幣移轉供應商,必須向金融犯罪稽查局辦理登記。此外,財政部有權擴大「金融票據」之定義,以包含替代貨幣或資金的有價物,進而將相關規範廣泛適用於各類虛擬資產並加以監管。

儘管朝著正確方向邁出一大步,並且將更多產業納入防制洗錢 / 打擊資恐制度體系的管轄範圍,但《防制洗錢法案》並未如眾人期待那般,能要求未受監管的其他產業遵守《銀行保密法》,例如律師和會計師。就前述產業適用《銀行保密法》此點而言,美國是否已追上歐洲同業的腳步?目前還很難說。然而,《防制洗錢法案》的通過已帶來一線希望,期望能藉此防堵相關法律漏洞。

國際影響

《防制洗錢法案》繼續秉持廣泛合作的精神,期望加強海外防制洗錢 / 打擊資恐工作。除金融犯罪稽查局現有的國外聯絡人,財政部長另設財政部金融專員計劃 (Treasury Financial Attaché Program),旨在發展美國金融及經濟政策、聯合各國共同打擊洗錢和資助恐怖活動,並維持與外國同業的合作關係。同時撥款強化對外國及海外金融機構的技術支援,藉此推動國際防制洗錢 / 打擊資恐標準和最佳實踐的法規遵循工作。

財政部將與外國同業和雙邊聯絡窗口(例如防制洗錢金融行動工作組織、巴塞爾治理 研究所等)合作,鞏固防制洗錢 / 打擊資恐架構並加強執法。尤其是,將有更多權限向在美國設有通匯帳戶的海外金融機構索取相關文件。財政部或司法部目前已擁有較大裁決權限,可向在美國設有通匯帳戶的海外金融機構發出傳票。此項權限範圍涵蓋 「與通匯帳戶或海外銀行任何帳戶相關的記錄」,包括該帳戶使用情況和美國境外保存的記錄。

研究與報告

持續向董事會和資深管理階層呈報《防制洗錢法案》的變更情況和潛在需求

在接下來幾年,美國政府問責辦公室、財政部長、金融犯罪稽查局和司法部必須完成多項研究與報告,主題包括回饋循環、人口販賣、《銀行保密法》「無異議函」、暫緩起訴協議、去風險化措施等。

下一步工作

各聯邦機構皆有不同的截止日期,以實施各項《防制洗錢法案》必要措施。大多數工作最遲應於 2021 年 12 月 31 日完成,其餘則是陸續在 2025 年之前完成。目前迫在眉睫的工作是,金融犯罪稽查局金融技術評估報告(2021 年 4 月 1 日),以及發布防制洗錢 / 打擊資恐優先事項和金融犯罪稽查局的首份半年度可疑活動報告審查結果(2021 年 6 月 30 日)。

然而,最重要的規範仍是亟待金融犯罪稽查局和監管機構頒布的相關法規。儘管目前尚不清楚相關法規的內容,但因用字遣詞事關重大,利益相關部門或機構必然會努力確保法規內容正確合理,其解釋和適用務必絕對清晰且簡潔。防制洗錢 / 打擊資恐制度不該走回勾選清單的老路,因為在該環境之下,監管解釋多半令人失望,成效不彰,合作關係也窒礙難行。

總之,金融機構不該枯等,必須採取行動,為即將來臨的變動做好準備。金融機構可採用的措施繁多,以下例示僅供參考:

- 開始調整風險評估,側重在《2018 年全國洗錢風險評估》等文件詳述的威脅和態樣上。8

- 鑑於技術和創新乃是此次修法重點之一,尚未啟動相關工作的金融機構應朝向新一代防制洗錢 / 打擊資恐技術發展(能與同業和執法機關合作是再好不過),並且鎖定防範金融犯罪的各領域,包括但不限於交易監控、客戶風險評等、防制洗錢 / 打擊資恐策略優先事項(例如人口販賣、錢騾活動等)。

- 持續向董事會和資深管理階層呈報《防制洗錢法案》的變更情況和潛在需求。若能儘早傳播此類資訊,將有助於金融機構發揮最佳優勢,落實必要的變更。

結語

曾經有位深具智慧的大叔這樣告訴一位失落但獲得超能力的孩子:「能力越強,責任越大。」所有利益相關部門或機構都擁有極佳機會,去做真正重要且深具意義的事情。不僅美國制洗錢 / 打擊資恐制度是如此,在各自防制洗錢 / 打擊資恐制度採取類似措施的全球合作夥伴亦是如此。因此,利益相關部門或機構之間廣泛且有意義的合作至關重要。

金融機構利益相關者的這段話,道盡過去二十年的辛酸苦悶:「我總是在想,什麼時候才能集中心力抓住那些壞蛋。」隨著《防制洗錢法案》的通過和施行,防制洗錢產業終於警醒,重新專注於落實這項目標。

Chris Bagnall,CAMS-FCI,CFE,Sojourn Technologies,Bagnall@sojourn-technologies.com

- “H.R. 6395 (116th): National Defense Authorization Act for Fiscal Year 2021”(美國 2021 會計年度國防授權法案),docs.house.gov,2021 年 1 月 1 日,https://docs.house.gov/billsthisweek/20201207/CRPT-116hrpt617.pdf

- 利益相關部門或機構包括但不限於聯邦職能監管機構、執法機關、金融機構、技術專家、情報界等。

- “Declaration of Purpose”(宗旨聲明),《美國法典第 31 篇——貨幣與金融》,https://www.govinfo.gov/content/pkg/USCODE-2011-title31/pdf/USCODE-2011-title31-subtitleIV-chap53-subchapII-sec5311.pdf

- “Interagency Statement on Sharing Bank Secrecy Act Resources”(有關共享《銀行保密法》資源的機構間聲明),美國聯邦準備理事會、聯邦存款保險公司、金融犯罪稽查局、信用合作社管理局、貨幣監理署,2018 年 10 月 3 日,https://www.fincen.gov/sites/default/files/2018-10/Interagency%20Statement%20on%20Sharing%20BSA%20Resources%20-%20%28Final%2010-3-18%29%20%28003%29.pdf

- “FinCEN Innovation Hours Program”(金融犯罪稽查局創新時刻計劃),金融犯罪稽查局,https://www.fincen.gov/resources/fincens-innovation-hours-program

- “Anti-Money Laundering Program Effectiveness”(防制洗錢制度體系的有效性),金融犯罪稽查局,2020 年 9 月 17 日,https://www.federalregister.gov/documents/2020/09/17/2020-20527/anti-money-laundering-program-effectiveness

- “Interagency Statement on Sharing Bank Secrecy Act Resources”(有關共享《銀行保密法》資源的機構間聲明),美國聯邦準備理事會、聯邦存款保險公司、金融犯罪稽查局、信用合作社管理局、貨幣監理署,2018 年 10 月 3 日,https://www.fincen.gov/sites/default/files/2018-10/Interagency%20Statement%20on%20Sharing%20BSA%20Resources%20-%20%28Final%2010-3-18%29%20%28003%29.pdf

- “National Money Laundering Risk Assessment”(全國洗錢風險評估),美國財政部,2018 年 12 月 20 日,https://home.treasury.gov/system/files/136/2018NMLRA_12-18.pdf