Usted debe ser un miembro de ACAMS para leer este artículo. Ingrese a su cuenta o inscríbase hoy para acceso completo a www.ACAMSToday.org y para obtener más contenido exclusivo para miembros.

Las víctimas de un delito, como individuos o como entidades corporativas, tienen derecho a la restitución. La Ley de restitución obligatoria de 19961 estableció procedimientos para determinar la cuantía de la restitución a la que tendría derecho la víctima. Los bancos son a menudo víctimas de una variedad de delitos tales como el fraude de la cámara de compensación automática, el cobro de cheques, el fraude de depósitos en cajeros automáticos, el fraude de depósitos móviles, el artista de cambio rápido, el robo de bancos, etc. Debido a la huella geográfica de un banco, la sucursal local presentará un informe a las autoridades de control legal, y una copia de ese informe podría ir a la Ley de Secreto Bancario o a los programas de fraude del banco. Por lo general, una vez que se presenta el informe, la mayoría de los bancos siguen adelante y cancelan la pérdida. Aquí es donde el programa contra el fraude y el lavado de dinero (FRAML, por sus siglas en inglés) puede marcar la diferencia.

El programa contra el fraude y el lavado de dinero estándar que la mayoría de los bancos utilizan implica un sistema de monitoreo de transacciones para identificar una serie de umbrales, que crean alertas. Un analista revisará las alertas y elevará las alertas predicadas a un caso. Se completa una revisión más profunda utilizando una variedad de controles obligatorios y si hay suficiente información de irregularidades, se presenta un reporte de operaciones sospechosas (ROS). El cliente será monitoreado como parte del programa de diligencia debida mejorada (EDD, por sus siglas en inglés). Si se presentan suficientes ROS sobre un cliente, entonces la cuenta puede cerrarse. Un proceso de evento secundario es generalmente cuando una entidad de las autoridades de control legal presenta una citación o una solicitud de documentos de apoyo y el banco elevará el puntaje de riesgo del cliente y creará nuevos ROS. Lo que les falta a los bancos es la fusión de estos dos eventos separados dentro del banco para la creación de inteligencia procesable.

Los bancos están creando unidades de inteligencia financiera (UIF) como parte de un proceso para afinar las normas utilizadas por el sistema de monitoreo de antilavado de dinero (ALD). Sin embargo, a menudo ignoran el resultado final del proceso ALD y a las autoridades de control legal. Se presenta un ROS, una entidad de las autoridades de control legal lo lee, abre un caso, convoca la información del banco y eventualmente el caso va a la negociación de la declaración de culpabilidad/juicio/condenas. Los incidentes de fraude de la sucursal crean inmediatamente un informe de las autoridades de control legal con un eventual arresto/condena- a menudo en un período muy corto de tiempo. En ambos casos, si el banco es víctima de un delito, tiene derecho a recibir una indemnización mediante una orden judicial de restitución. Esta es la clave del proceso de inteligencia para la restitución. El programa contra el fraude y el lavado de dinero del banco necesita trabajar con el departamento legal para rastrear el proceso legal de la víctima/testigo, ya que generalmente se sirve al departamento legal. El tribunal necesita saber cuánta pérdida experimentó el banco/la víctima para que se le indemnice adecuadamente. Todo este proceso cae en el ciclo de inteligencia ordenado y ordenado.

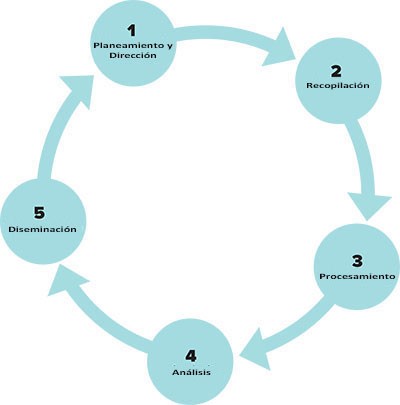

El Proceso de Inteligencia

Uno de los elementos clave del proceso de inteligencia es el ciclo de inteligencia. Según el gráfico siguiente, el incidente de fraude en sí mismo se produciría en la segunda etapa del ciclo de inteligencia: la recolección. ¿Por qué la recolección? La inteligencia bruta está siendo enviada por una fuente de confianza, las autoridades de control legal. Es una declaración de los hechos que mejor puede ser determinada por la entidad investigadora en ese momento:

- ¿Qué ocurrió?

- ¿Cuándo ocurrió?

- ¿Dónde ha ocurrido?

- ¿Quién pudo haberlo hecho?

- ¿Por qué sucedió?

Cada uno de los cinco elementos del informe policial debe ser analizado como si fuera un reporte de información de inteligencia (IIR, por sus siglas en inglés), que es el informe estándar del mundo de la inteligencia. Tenga en cuenta que un reporte de información de inteligencia no es inteligencia finalizada, sino el reporte de datos o información en bruto. El programa contra el fraude y el lavado de dinero y la UIF deben recopilar el informe individual del reporte de información de inteligencia/reporte policial e integrar la información con todos los demás informes del reporte de información de inteligencia/reporte policial. Esta es el área de proceso del ciclo de inteligencia. Este paso fluye directamente a la fase de análisis del ciclo. La UIF llevará a cabo entonces un análisis basado en una variedad de temas de interés para el banco. Este análisis debe conducir a la difusión de un documento de información a diferentes niveles del banco para compensar las pérdidas de este tipo de actividad en el futuro, es decir, la fase de planificación/dirección del ciclo. El programa contra el fraude y el lavado de dinero puede revisar el incidente y modificar las reglas establecidas para identificar más eficazmente la actividad fraudulenta, que se remonta a la parte de cobranzas del ciclo. Tenga en cuenta que el ciclo de la inteligencia tiene cinco áreas básicas y que cada área depende de las demás. Es un ciclo continuo y cada paso se alimenta de los otros pasos del ciclo.

Integración de la Información en la Inteligencia Procesable

La clave del proceso de actividad criminal/restitución es que la información está directamente relacionada con la actividad ilegal, en comparación con el reporte de ROS en el que el banco sospecha que algo ilegal está ocurriendo. Si hay una condena/orden de restitución, el banco eventualmente recibirá cheques del Departamento de Correcciones.

A menudo no es una gran cantidad de dinero, pero es significativo para el programa contra el fraude y el lavado de dinero. Los procedimientos judiciales son de código abierto/registro público. En el caso de un acuerdo de culpabilidad, el sujeto de la investigación tendrá que alocutir (decir al tribunal quién/qué/qué/qué/cuándo/dónde se cometió el delito) para que el juez pueda imponer una sentencia/orden de restablecimiento. En el caso de una condena, los registros de la corte tendrán el testimonio de testigos que expondrán el delito y por qué el sujeto fue el perpetrador del crimen. Todos estos documentos y procedimientos son una valiosa información de inteligencia para afinar el proceso del programa contra el fraude y el lavado de dinero.

He aquí un ejemplo de un esquema de fraude común. Una sucursal bancaria encuentra un (skimmer, en inglés) en uno de sus cajeros automáticos, lo que da lugar a un número significativo de cuentas comprometidas. El banco emite nuevas tarjetas a sus clientes afectados y presenta un informe ante las autoridades de control legal federal/estatal/local correspondiente. El informe se envía al programa FRAML, y el seguimiento posterior de los informes indica que se trata de una de las cinco sucursales diferentes de un banco en el que se colocó un skimmer en el cajero automático con varios días de diferencia entre sí. El programa contra el fraude y el lavado de dinero se relaciona con las autoridades de control legal, ya que el caso se está consolidando en un caso federal. La pérdida a nivel de la banca corporativa es de más de 100.000 dólares. A medida que el oficial de fraude comienza a intercambiar información con las autoridades de control legal, el oficial de fraude se entera de que todos los cajeros automáticos atacados carecían de cobertura adecuada de cámaras. Trabajando con el departamento legal, el banco ha completado los formularios de víctimas/testigos y ha solicitado la restitución apropiada. La solución a corto plazo fue colocar cámaras para una mejor protección de la sucursal de este tipo de fraude. A medida que el caso se desarrolla, se hacen arrestos y los perpetradores acuerdan cooperar con las autoridades de control legal para reducir la sentencia de prisión. Como parte del acuerdo de declaración, los autores le dicen a las autoridades de control legal que la seguridad inadecuada del banco objetivo en los cajeros automáticos era de dominio público dentro de su comunidad y en la "red oscura".

Es importante notar que un programa contra el fraude y el lavado de dinero que no rastrea/sigue el proceso legal hasta su conclusión, perderá toda la información que pueda provenir del proceso de negociación de la declaración de culpabilidad, la condena y el proceso de restitución. El ejemplo anterior cubre los cajeros automáticos con vulnerabilidades, la posibilidad de información potencialmente dañina sobre el banco en la "web oscura", la discusión con las agencias apropiadas de las autoridades de control legal para aprender más sobre futuros delitos potenciales, y completar el papeleo para la asistencia a víctimas/testigos para asegurar cierta recuperación de los fondos perdidos a través de la restitución. Un elemento secundario es la necesidad de integrar plenamente el programa fraude y el lavado de dinero con el departamento jurídico y las operaciones de depósito/rama para identificar cuándo se ha ordenado la restitución y cuándo se está recibiendo el dinero. A menudo un banco recibe pagos de restitución y no tiene idea de por qué el dinero entra en el banco. El banco tratará de identificar dónde se canceló la pérdida del delito original a fin de equilibrar los libros a largo plazo. Si se notifica al programa fraude y el lavado de dinero acerca de las verificaciones, pueden enlazar con las autoridades de control legal y el sistema judicial para saber qué pasó e integrar la información en el ciclo de inteligencia.

Ganancias de Inteligencia de Pérdidas Por Fraude

Recuerde, el control de restitución es un evento crítico dentro del proceso del programa de fraude y el lavado de dinero El banco fue víctima de un delito, por lo que un programa de fraude y el lavado de dinero de última generación verá qué puede aprender del incidente para compensar el riesgo y las pérdidas futuras. Cuando los cheques se reciben en el banco, hay información creíble y procesable que puede ser analizada para crear inteligencia que ayude a compensar el riesgo y la futura pérdida de ganancias mientras se completa de una manera rentable. Además, el programa de fraude y el lavado de dinero se convierte menos en un centro de coste y más en un programa de protección de beneficios. Imagínese recuperar un porcentaje (grande o pequeño) de dinero perdido debido a actividades delictivas a través de la restitución de órdenes judiciales, desarrollando un programa que coordine las operaciones de depósito, la actividad de las sucursales y las áreas legales del banco, y mejorando el programa de presentación de alertas, casos y ROS al mismo tiempo sin un aumento real del presupuesto operativo. Eso sería una buena inversión de tiempo y dinero.

- “Mandatory Restitution Act of 1996”, The United States Department of Justice, https://www.justice.gov/sites/default/files/usao-az/legacy/2006/09/26/restitut.pdf