Angesichts der vielen Geldwäscheskandale und Ermittlungen im Bankensektor schleusen Geldwäscherinnen und Geldwäscher zunehmend illegale Gelder durch die Investmentfonds-Branche, die erwiesenermaßen für die Platzierung, Umschichtung und/oder Integrationsphasen von Geldwäsche anfällig ist.

Der nachstehende Beitrag bietet eine Übersicht über die wichtigsten regulatorischen Entwicklungen in Bezug auf Investmentfonds in den Vereinigten Staaten, Großbritannien und der Europäischen Union. Außerdem werden aktuelle Vorgaben zum Thema sowie Empfehlungen für Anti-Geldwäsche (Anti-Money Laundering, AML) Beauftragte, Ermittlerinnen und Ermittler sowie (Know Your Customer, KYC) Expertinnen und Experten nach dem risikobasierten Ansatz besprochen.

Das hohe Risiko von Investmentfonds

Investmentfonds ziehen Geldwäscher und Geldwäscherinnen an, da sie nicht überall mit gleich hohen Anforderungen zum Zwecke der Geldwäschprävention reguliert sind. Außerdem verbreiten sich ihre komplexen und oft undurchsichtigen Strukturen über Offshore-Länder. Verschiedene neue Vorfälle in der Branche haben kürzlich die Aufmerksamkeit von staatlichen und nichtstaatlichen Ermittlungen auf sich gezogen.

Im Juli 2020 wurde ein vertrauliches Dokument des FBI bekannt, das hinsichtlich der amerikanischen Investmentfonds-Branche Aufsehen erregte. Darin war die Rede von Geldwäsche in großem Maßstab verbunden mit dem Hinweis, dass die Regulierung diesen Sektor bisher vernachlässigt habe. In der Folge wurde der Gefährdung durch Aktivitäten der Finanzkriminalität im Investmentsektor mehr Aufmerksamkeit geschenkt.1

Im Februar 2021 veröffentlichten Transparency International und das Anti-Corruption Data Collective die Ergebnisse einer Untersuchung über die Schattenseiten von Luxemburgs Offshore-Wirtschaft. Beleuchtet wurde insbesondere die Intransparenz bei Eigentümerstrukturen von Fonds, die in diesem Land registriert sind.2

Deutschlands Nationale Risikoanalyse im Bereich „Bekämpfung von Geldwäsche und Terrorismusfinanzierung“, die unter der Federführung des Bundesministeriums der Finanzen entstand, stufte Investmentfonds als Hochrisiko-Sektor ein. Weiter hieß es, es gebe Bedenken, was das Problembewusstsein und das Verständnis der Branche für die Geldwäscheprävention AML betreffe. Demzufolge gab es eine Zunahme der Prüfungen bei Investmentfonds durch die deutsche Finanzaufsicht BaFin.3

Nichtregierungsorganisationen und investigative Journalistinnen und Journalisten nehmen die Investmentfonds-Branche zunehmend unter die Lupe. Dabei gilt ein besonderes Augenmerk den Mängeln hinsichtlich der Feststellung und Offenlegung der wirtschaftlich Berechtigten von Investmentfonds.4

Regierungen werden sich zunehmend auch der politischen Risiken bewusst, die in Verbindung mit Investmentfonds auftreten. Hierzu zählt die Anfälligkeit für Geldwäsche, fragwürdige politische Agenden und Investitionsaktivitäten in Hochrisiko-Ländern sowie Geschäftsbeziehungen mit hoch riskanten Einzelpersonen. Eine Analyse zur russischen Außenpolitik stellte darüber hinaus die kritische Frage, ob nicht sogar die Annahme teilweise millionenschwerer Spenden von verdächtigen Akteuren, die an westliche kulturelle Einrichtungen, Stiftungen usw. gehen, demnächst in politischer Hinsicht negative Reaktionen hervorrufen könnten.5

Die Finanzierung des Terrorismus oder rechtsextremer Aktivitäten kann auch mittels der Investmentfonds-Branche erfolgen—und damit außerhalb des Radars der meisten Regulierungs- und Strafverfolgungsbehörden.

Regulierungsinitiativen

Anders als in der Europäischen Union und dem Vereinigten Königreich werden Investmentfonds in den Vereinigten Staaten in regulatorischer Hinsicht etwa beim Anti-Money Laundering Act von 2020 (AMLA) nicht berücksichtigt. Nachstehend sind die Regulierungsinitiativen beschrieben, die aktuell in den Vereinigten Staaten, Großbritannien und der Europäischen Union für Investmentfonds relevant sind.

Vereinigte Staaten

Bis jetzt verlangen die Vereinigten Staaten von Hedgefonds oder Beteiligungskapitalfonds nicht die Offenlegung von Details in Verbindung mit ihren Investoren und Investorinnen. Außerdem müssen Hedgefonds und Beteiligungskapitalfonds keine Informationen bezüglich ihrer AML-Programme an Regulierungsbehörden übermitteln.

Überraschenderweise wurde im AMLA verabsäumt, Investmentfonds unter die sogenannten Verpflichteten aufzunehmen, die dem Bundesregister Informationen über die Besitzverhältnisse der wirtschaftlich Berechtigten unter dem Unternehmenstransparenzgesetz (Corporate Transparency Act) offen legen müssen. In diesem Zusammenhang merkte The Diplomat kritisch an, „was unübersehbar in der neuen Gesetzgebung fehlt, ist eine Erwähnung der Multimilliarden schweren US-Beteiligungskapitalbranche, deren Hedgefonds, Vermögensverwalter und Investitionsberater keinen Anforderungen von Sorgfaltspflichten unterliegen“.6 Bloomberg berichtete im Februar 2021, dass, nachdem die Demokraten wieder die Kontrolle über das Weiße Haus übernommen haben und es von beiden Parteien Unterstützung für eine genauere Untersuchung von illegalen Geldern gebe, Financial Crimes Enforcement Network (FinCEN), die dem US-Finanzministerium unterstehende Bundesbehörde, den regulatorischen Rahmen zur Bekämpfung von Geldwäsche neu interpretieren könnte.7

Ein weiterer Artikel beschreibt die Zielbereiche des AMLA detaillierter:

„ Der Kongress hat den Corporate Transparency Act erlassen, der Teil des Gesetzes gegen Geldwäsche ist, um die Nutzung von Mantelgesellschaften durch böswillige Akteure einzuschränken, die sich der Entdeckung entziehen, während sie Betrug begehen, den Terrorismus finanzieren oder an anderen illegalen Aktivitäten mitwirken. Abschnitt 6403 verlangt von Kapitalgesellschaften, Gesellschaften mit beschränkter Haftung und ähnlichen Unternehmen, Berichte mit Informationen über ihre wirtschaftlich Berechtigten beim FinCEN des US-Finanzministeriums einzureichen und aktuell zu halten. Bemerkenswert ist, dass viele Finanzinstitutionen, darunter eingetragene Emittenten, Bundes- und einzelstaatliche Kreditgenossenschaften, Börsenmakler und bestimmte größere Unternehmen von dieser Meldepflicht ausgenommen sind, die sich an kleinere Unternehmen und Mantelgesellschaften richtet.“8

Vereinigtes Königreich

Im Jahr 2020 hat die Financial Conduct Authority (FCA) Investmentfonds auf ihre Risiken durch Finanzkriminalität und ihre Verantwortung angesprochen, sich derselben bewusst zu sein.9 Dementsprechend sollten Investmentfonds angemessene und verhältnismäßige Kontrollen zur Risikominderung durchführen. Darüber hinaus hob die FCA die Wichtigkeit der Sorgfaltspflichten und des KYC gegenüber Drittparteien hervor. Schließlich verkündete die FCA ihren Plan zur Prüfung der Systeme und der Kontrollen von Unternehmen, wobei ein besonderer Schwerpunkt auf der Eindämmung der Risiken von Geldwäsche und Terrorismusfinanzierung liegt.

Europäische Union

Gemäß der Fünften Anti-Geldwäsche-Richtlinie der Europäischen Union (5AMLD) stehen Investmentfonds auf der Liste der verpflichteten Unternehmen. Dementsprechend müssen Investmentfonds eine oder einen Beauftragten für die Meldung von Geldwäsche (MLRO) bestellen und ein AML-Programm einrichten. Falls die Europäische Union eine Verordnung beschließen sollte, wird die Investmentfonds-Branche verpflichtet sein, gleiche Regeln in allen Mitgliedstaaten zu beachten, wie es bei der Einführung der Datenschutzgrundverordnung (DSGVO) der Fall war.

Am 1. März 2021 veröffentlichte die Europäische Bankbehörde (EBA) ihre überarbeiteten Leitlinien zu Risikofaktoren10 mit Maßnahmen zur Risikominderung in Verbindung mit Kunden und Kundinnen, Produkten, Transaktionen, Vertriebskanälen und Jurisdiktionen. Diese Leitlinien behandeln die Gesamtheit der Investmentfonds und heben die Rolle zahlreicher Akteure hervor, die zusammen das Ökosystem von Investmentfonds bilden. An der Bereitstellung von Investmentfonds können verschiedene Parteien beteiligt sein: der Fondsmanager, bestellte Berater, die Verwahrstelle und Unterverwahrer, Registerführer. Ebenso können am Vertrieb dieser Fonds mehrere Parteien beteiligt sein, z. B. gebundene Vertreter, Vermögensverwalter, Anbieter von Handelsplattformen und unabhängige Finanzberater.11 Die Art und Anzahl der am Vertriebsprozess des Fonds beteiligten Parteien hängt von der Art der Fonds ab und kann sich darauf auswirken, wie viel über ihre Kundinnen und Kunden sowie Investoren und Investorinnen bekannt ist.

Während diese Leitlinien klar festlegen, wann ein Fonds nicht zu den Verpflichteten gehört, ist die Fondsverwaltung für die Einhaltung der Maßnahmen zur Bekämpfung von Geldwäsche/Terrorismusfinanzierung verantwortlich. Dabei ist erlaubt, dass Aspekte der fondsbezogene Kundensorgfaltspflicht (Customer Due Diligence, CDD) von einer oder mehreren Parteien ausgeführt werden, die bestimmten Bedingungen unterliegen.12

Red Flags

Investmentfonds sind während ihrer gesamten Laufzeit Risiken von Geldwäsche ausgesetzt, von der Einwerbung und Investition bis zu ihrer Auflösung. Finanzkriminalität könnte mit den Investoren und Investorinnen des Fonds, der Mittelherkunft und/oder mit den Portfolio-Unternehmen sowie mit anderen Drittparteien verbunden sein, einschließlich von Co-Investoren und -Investorinnen.

Investorenmittel werden oft gepoolt. Deshalb ist es auch wichtig, die Co-Investoren zu kennen, um zu vermeiden, dass sich Fonds an der Vermischung mit illegalen Geldern beteiligen.

Zudem stellen nicht institutionelle Investoren und Investorinnen (z.B. Familienbetriebe) eher ein größeres Risiko von Geldwäsche dar aufgrund von komplizierten Besitzverhältnissen und Treuhandvereinbarungen, die die Identifikation der wirtschaftlich Berechtigten erschweren, insbesondere die wirtschaftlich Berechtigten von Treuhandvereinbarungen.

Es bestehen auch Risiken von Geldwäsche und Terrorismusfinanzierung, wenn Investmentfonds in Portfoliogesellschaften investieren. Dies hängt von der Art des Geschäftes ab, wenn eine Fondsgesellschaft in der Vergangenheit zu wenig Steuern entrichtet hat, wenn eine Gesellschaft ohne Lizenz betrieben wurde (ein Straftatbestand) oder wenn eine Gesellschaft Schmiergelder bezahlt hat, um Aufträge zu gewinnen.

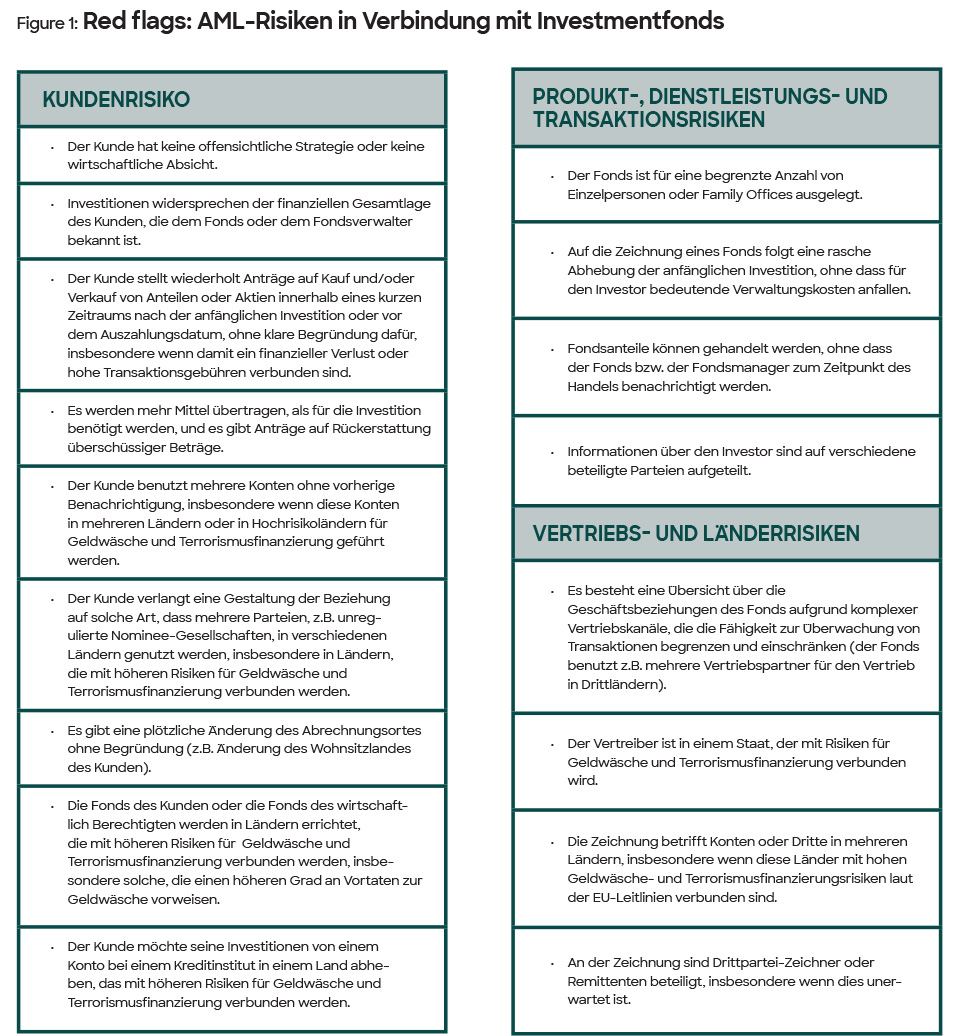

Nachfolgend wird auf zusätzliche Red Flags hingewiesen, die laut der EBA für Investmentfonds relevant sind.

Verstärkte Sorgfaltspflichten

Die EBA legt klar fest, wann Verstärkte Sorgfaltspflichten (Enhanced Due Diligence, EDD) durchgeführt werden sollten.13 Wenn natürliche oder juristische Personen Fondsanteile direkt kaufen und nicht im Namen dahinterstehender Investoren resp. Investorinnen, und wenn ein Unternehmen—als Teil seiner wirtschaftlichen Tätigkeit—Fondsanteile in eigenem Namen erwirbt und die Kontrolle über die Investition zum letztendlichen Nutzen einer oder mehrerer Dritter ausübt, welche die Investition oder Investitionsentscheidungen nicht kontrollieren, sollten folgende Schritte ergriffen werden:

- Vor Beginn einer Geschäftsbeziehung müssen zusätzliche Informationen bezüglich der Reputation und des Hintergrundes der Kundin/des Kunden eingeholt werden.

- Es müssen zusätzliche Maßnahmen zur Überprüfung der gelieferten Dokumente, Daten oder Informationen ergriffen werden.

- Informationen bezüglich der Mittelherkunft und/oder der Herkunft des Vermögens der Kundin/des Kunden und der/des wirtschaftlich Berechtigten sollten eingeholt werden.

- Wenn eine Abhebung von Geldern verlangt wird, muss die Auszahlung auf das ursprüngliche Konto erfolgen, das für die Anlage benutzt wurde, oder auf ein Konto, das auf alleinigen oder gemeinsamen Namen der Kundin/des Kunden lautet.

- Die Häufigkeit und Intensität der Transaktionsüberwachung sollte erhöht werden.

- Zahlungen sollten auf ein Konto erfolgen, das auf den alleinigen oder gemeinsamen Namen der Kundin/des Kunden lautet und dessen Kredit- oder Finanzinstitut im Europäischen Wirtschaftsraum (EWR) oder bei einem regulierten Kredit- oder Finanzinstitut in einem Entwicklungsland registriert ist, das die AML/CFT-Anforderungen der 5. EU-Geldwäsche-Richtlinie erfüllt.

- Eine Genehmigung der Führungsebene muss zum Zeitpunkt der ersten Transaktion vorliegen.

- Die Überwachung der Kundenbeziehung und der einzelnen Transaktionen sollte verstärkt werden.

Die Maßnahmen, die Fondsmanager und Fondmanagerinnen zur Einhaltung der Sorgfaltspflichten ergreifen müssen, hängen davon ab, wie die Kundin oder der Kunde resp. die Investorin oder der Investor (wenn die Person nicht identisch ist) den Fonds errichtet. Ein Eckpfeiler jeglicher Bemühung auf diesem Gebiet ist ein risikobasierter Ansatz. Festzustellen und zu überprüfen ist die Identität natürlicher Personen und die Frage, wer die oder der wirtschaftlich Berechtigte ist bzw. wer den Kunden oder die Kundin resp. die Investition letztendlich kontrolliert.

Dieser Ansatz sollte auch die Aufforderung an potenzielle Kunden und Kundinnen beinhalten, bei der Beantragung der Fondsmitgliedschaft zu erklären, ob diese in eigenem Namen oder als Mittelsperson für jemand anderen investieren. Um eine risikobasierte Entscheidung zu treffen, ist eine Geschäftspartnerprüfung angezeigt und wird im Umgang mit Hochrisikokunden und -kundinnen empfohlen.

Zusammenfassung

Investmentfonds stellen ein hohes Risiko für Geldwäsche und Terrorismusfinanzierung dar und werden dementsprechend vermehrt durch die Aufsichtsbehörden geprüft. Daher müssen sie angemessene und zweckgemäße AML/CFT-Programme umsetzen. Für viele Fonds ist die Bestellung eines oder einer externen Geldwäschebeauftragten (Money Laundering Reporting Officer, MLRO) eine Option, um sicherzustellen, dass alle regulatorischen Anforderungen erfüllt werden. Insbesondere erfordern die Sorgfaltspflichten und das notwendige Risikomanagement Fachleute um Investmentfonds vor Geldwäsche zu schützen.

Jennifer Hanley-Giersch, CAMS, Geschäftsführerin, Berlin Risk Advisors; Gründerin und Gesellschafterin, ALL AML

- Eli Moskowitz, „BlueLeaks: FBI Aware Large Investment Funds Enable Money Laundering“, OCCRP, 22. Juli 2020, https://www.occrp.org/en/daily/12814-blueleaks-fbi-aware-large-investment-funds-enable-money-laundering

- „In the Dark: Who is Behind Luxembourg’s 4.5 trillion-euro investment fund industry?“, Transparency International, https://www.transparency.org/en/publications/in-the-dark-who-is-behind-luxembourgs-4-5-trillion-euro-investment-fund-industry

- Carsten Giersch, „Das Management von Geldwäscherisiken bei Investmentfonds——Teil I“, ALL AML, 22. Dezember 2020, https://allaml.eu/2020/12/22/managementgeldwascherisikeninvestmentfonds/

- „Money Laundering Risks in Private Investment Funds“, Anti-Corruption Data Collective, https://www.acdatacollective.org/pif.html

- Casey Michel, David Szakonyi, „America’s Cultural Institutions Are Quietly Fueled by Russian Corruption“, Foreign Policy, 30. Oktober 2020, https://foreignpolicy.com/2020/10/30/americas-cultural-institutions-are-quietly-fueled-by-russian-corruption/

- Ian J. Lynch, „US Passes Historic Anti-Corruption Legislation With Global Reach“, The Diplomat, 14. Dezember 2020, https://thediplomat.com/2020/12/us-passes-historic-anti-corruption-legislation-with-global-reach/

- Neil Weinberg, „Hedge Funds Risk Biden-Era End to Money-Laundering Loophole“, Bloomberg, 5. Februar 2021, https://www.bloomberg.com/news/articles/2021-02-05/hedge-funds-risk-biden-era-closing-of-money-laundering-loophole

- Sarah E. Paul, Ronald W. Zdrojeski, Andrea L. Gordon, „Congress passes the Anti-Money Laundering Act of 2020, amending and modernizing the Bank Secrecy Act“, Eversheds Southerland, 7. Januar 2021, https://us.eversheds-sutherland.com/NewsCommentary/Legal-Alerts/238436/Congress-passes-the-Anti-Money-Laundering-Act-of-2020-amending-and-modernizing-the-Bank-Secrecy-Act

- „Private Equity firms to face increased scrutiny of their AML procedures and how they deal with AML issues“, Norton Rose Fulbright, Juli 2020, https://www.nortonrosefulbright.com/en/knowledge/publications/b5862cb5/private-equity-firms-to-face-increased-scrutiny-of-their-aml-procedures - 2

- „Guidelines on ML/TF risk factors (revised)”, EBA, 1. März 2021, https://www.eba.europa.eu/regulation-and-policy/anti-money-laundering-and-e-money/revised-guidelines-on-ml-tf-risk-factors

- „Guidelines on ML/TF risk factors (revised)”, EBA, 4. Januar 2018, https://esas-joint-committee.europa.eu/Publications/Guidelines/Guidelines%20on%20Risk%20Factors_DE_04-01-2018.pdf

- Ibid.

- Ibid.