事件触发审查(ETR) 或事件驱动审查,是持续监控或持续审查反金融犯罪(AFC) 控制措施的一部分。与周期性的定期审查不同,事件触发审查具有临时性的特点。此外,事件触发审查与反洗钱(AML) 调查不同,前者通常由业务部门而非合规部门实施。

本文将探讨如何通过事件触发审查,加强金融机构(FI) 客户风险管理的效果。

监管预期

监管机构有着明确的预期。在事件触发审查期间,金融机构需要更新客户信息,核查是否需要审查客户的风险状况。例如:

“建立业务关系后,金融机构需要通过定期审查和/或事件触发审查,及时获取对客户的准确认知。如果评估认为存在较大风险,则会视情况提高与客户沟通的频率和强度1。”

事件触发审查是定期审查的补充,能够起到更新客户资料的作用。然而,一些金融机构完全依赖事件触发审查,将其作为“风险为本方法”的一部分,用于更新客户尽职调查和风险状况。然而,在这些方面,事件触发审查的效果似乎并不明显。例如,在荷兰银行近期刑事调查的事实纪要中,荷兰检察官2提到银行在以下方面未取得成效:

- 在私人银行领域,事件触发审查活动非常有限,缺乏对私人银行业务关系的持续监控。

- 如下例所示,银行系统本应生成触发信息以启动事件触发审查,实际却并未发挥正常作用:

- 在2018 年9 月之前,银行针对负面媒体报道的筛查流程未自动化,而是采用手动模式实施。此外,在筛查匹配项的处理以及后续对受影响客户资料的重新评估方面存在积压问题。2019 年,审计师发现客户筛查流程“差强人意,需要改进”。

- 受所用风险分类和系统设置方式的影响,交易监控(TM) 系统错过了若干信号。另外,至少在2019 年之前,所生成交易监控警报的处理方面存在积压问题。因此,可能导致事件触发审查的警报未能及时处理。

新风险和增量风险的评估

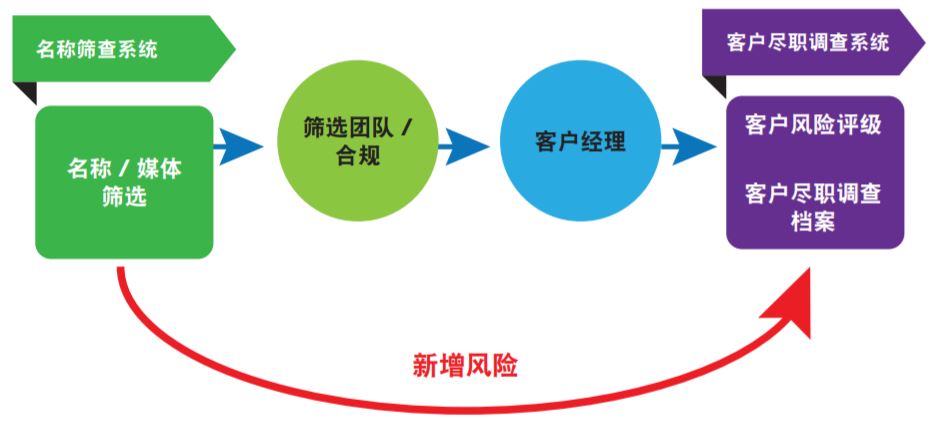

客户开户后,后端名称或媒体报道筛查系统会定期根据供应商数据库和内部黑名单筛查金融机构的客户数据库,发现新风险或增量风险。此类风险包括新的政治公众人物(PEP)、重大负面新闻,或者针对客户或其关联方的潜在制裁关系。对大多数组织机构而言,这些风险的识别与升级,似乎是事件触发审查工作的标配(参见图1)。

但是,必须明确定义升级协议和客户风险评估准则。识别出新风险或增量风险时,必须在金融机构的客户尽职调查系统中迅速标记新风险,同时进行评估并获得特批以留住目标客户。

除了筛选匹配项(或命中项)审查方面存在积压问题之外,真正的风险在于:业务部门及合规部门探讨新风险或增量风险时,可能不会将客户标记为高风险。例如,客户是政治公众人物吗?负面新闻严重吗?制裁关系是否颇为遥远?另一种风险是,尚未将客户标记为高风险,因为仍在征求高级管理层的批准,以期保留客户关系。然而,只要未在金融机构客户尽职调查系统中标记客户,客户就不会受到增强监控。由于金融机构客户尽职调查系统中的风险指标会根据基于风险的阈值馈入交易监控系统以便监控,因此规则应该是先标记、后决定。

图1:新风险和增量风险的评估

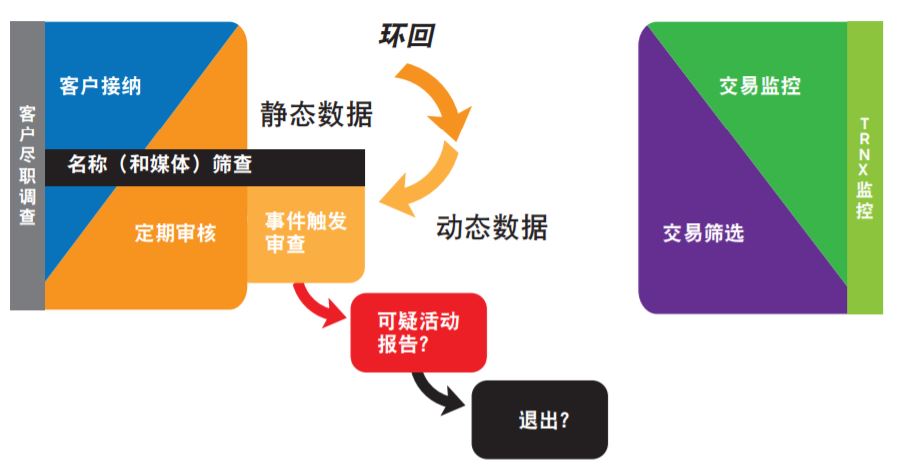

交易监控环回

交易监控期间,为回应来自交易监控团队的信息请求(RFI),客户可能会提供信息以消除对警示交易的疑虑。例如,客户的交易对手可能是其新雇主或供应商,也可能是客户的其他私人投资公司或亲属。客户解释警示交易目的时,也可能披露新的财富或资金来源。客户在金融机构的客户尽职调查档案中找不到此新信息,因而提出信息请求。然而,该信息在金融机构交易监控案例管理系统已关闭警报的审计日志中出现的频率是怎样的?

有效的环回机制,能够触发从交易监控到客户关系经理的事件触发审查。收到事件触发审查要求后,客户关系经理应进行审查,并将附加信息录入客户的客户尽职调查档案中。客户关系经理还应评估是否需要重新分析客户风险等级,是否需要修正客户尽职调查档案中声明的账户预期用途和预期账户活动,这些均为事件触发审查的一部分。借助金融机构尽职调查系统中修正后的客户尽职调查档案,交易监控团队能够快速评估针对同一客户的下一份交易监控警报的风险关联性(参见图2)。

由于客户可能在回应信息请求时披露新信息,以解释潜在的交易筛查匹配项(或命中项),因此还应部署环回机制,将信息从筛查团队传达给客户关系经理,启动事件触发审查程序。由于交易筛查匹配项通常涉及客户或其交易对手的潜在制裁关系,因此需将客户对信息请求的回应

纳入客户的客户尽职调查档案。新信息也应构成客户制裁尽职调查的一部分,尤其是当新信息与客户或交易对手的潜在匹配被视为虚假匹配时。

图2:环回机制

触发财富来源和资金来源复审程序

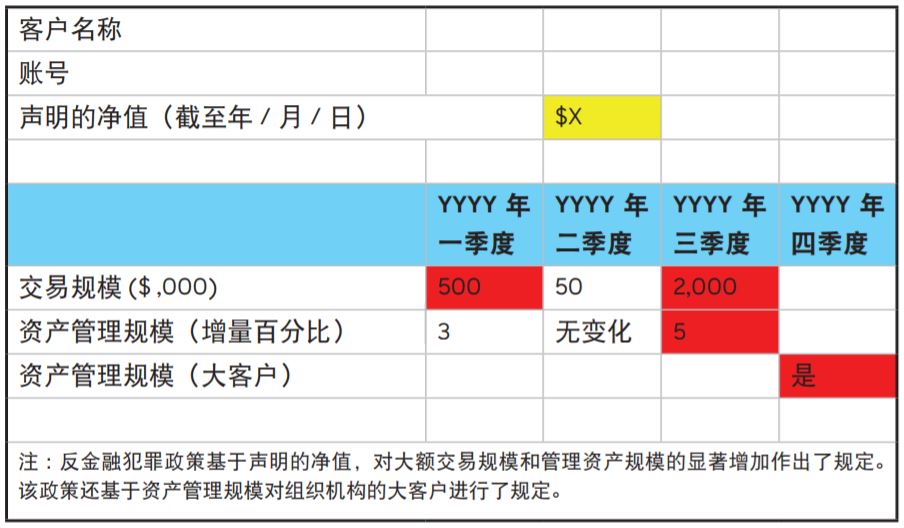

对于私人银行客户和较高等级的零售客户,财富来源(SOW) 和初始资金来源需要在客户接纳过程中得到证实或验证。这是要求银行评估客户总财富(即净值)和资金来源(SOF) 的合法性。完成客户接纳和定期审查后,客户关系经理通常会要求对客户声明的财富来源或资金来源进行更改(如有)。但若传入交易的规模(单独或合计)超过客户声明的净值,银行是否有机制来启动事件触发审查?或者,若管理资产规模(AUM) 超过客户净值,是否有机制启动事件触发审查?交易规模和资产管理规模增加,表明银行可能不清楚客户的财富总额或资金来源。

银行应设立季度或半年仪表板,若汇入大额款项或客户管理资产规模大幅增加,该仪表板能够自动提醒客户关系经理。当客户成为大客户或重要关系(即资产管理规模等于或超过给定阈值)时,仪表板也应能予以提示。仪表板是交易监控及其检测场景套件的附加控件。

作为事件触发审查的一部分,客户关系经理应审查客户声明的净值是否超出;若超出,应向客户询问其新的财富来源和资金来源。此外,当客户成为“大客户”或“重要关系”时,事件触发审查的本质便是对客户财富来源和资金来源进行重新审查,以及对新的或增加的客户风险(如有)进行评估。新的财富来源和资金来源需要记录并验证。若客户风险有所提高,反金融犯罪政策需要有相应的机制,做出特殊审批安排以保留客户关系。仪表板如图3 所示。

图3:净值审查触发器仪表板

融合最佳实践,提升事件触发审查效果

- 金融机构的反金融犯罪政策应明晰事件触发审查是什么,审查客户尽职调查档案的触发事件或动因,以及重新评估客户风险的时机。

- 阐明事件触发审查的职责与责任,包括升级协议。

- 设计系统流程,将触发事件(和信息)自动传至客户关系经理,以实施事件触发审查工作。

- 确保具备足够的资源,以便及时审查并处置警报和匹配项,从而及时实施事件触发审查。

- 跟踪事件触发审查工作,直至完成为止,其中包括:核查是否已修正客户风险评级,是否更新了金融机构尽职调查系统中的客户尽职调查档案(如适用)。

结语

有效的事件触发审查程序,是行之有效的“风险为本反金融犯罪制度”中不可分割的组成部分。有鉴于此,金融机构应设计好事件触发审查流程并严格执行。完成事件触发审查后,及时更新客户的客户尽职调查档案和风险档案,有助于加强反金融犯罪风险管理工作。

- “Guidance For Effective AML/CFT Transaction Monitoring Controls”(有效反洗钱/反恐融资交易监控控制指南),新加坡金融管理局,2018 年9 月 https://www.mas.gov.sg/-/media/MAS/Regulations-and-Financial-Stability/Regulatory-and-Supervisory-Framework/Anti_Money-Laundering_Countering-the-Financing-of-Terrorism/Guidance-for-Effective-AML-CFT-Transaction-Monitoring-Controls.pdf

- “Statement of Facts and Conclusions of the Netherlands Public Prosecution Service”(荷兰公共检控服务部事实纪要与结论),国家严重欺诈、环境犯罪与资产没收办公室 (Functioneel Parket) 和国家办公室(Landelijk Parket) https://assets.ctfassets.net/1u811bvgvthc/4eUXF7eCnLthKp95RNnMnz/645730a7cd044da33ef4ad1545470f12/Statement_of_Facts_-_ABN_AMRO_Guardian.pdf