Das seit dem 30. November 1993 in Deutschland geltende Gesetz über das Aufspüren von Gewinnen aus schweren Straftaten (Geldwäschegesetz—GwG) wurde zum 21. August 2008 neu gefasst und später durch das Gesetz zur Optimierung der Geldwäscheprävention (Geldwäscheoptimierungsgesetz—GwOptG) geändert, welches am 29. Dezember 2011 bzw. 31. März 2012 in Kraft trat. Am 26. Juni 2017 wurde das Geldwäschegesetz mit dem Gesetz zur Umsetzung der Vierten EU-Geldwäscherichtlinie erneut revidiert und neu gefasst. Die 5. EU-Geldwäscherichtlinie (Richtlinie (EU) 2018/843) zur Änderung der 4. EU-Geldwäscherichtlinie trat am 9. Juli 2018 in Kraft. Die EU-Mitgliedstaaten müssen die Richtlinie bis zum 10. Januar 2020 in nationales Recht umsetzen.

Nach dem deutschen Geldwäschegesetz zählen bereits seit 2012 auch Güterhändler zu den Verpflichteten (§ 2 Abs. 1 GwG).1 Der Begriff des Güterhändlers, der in § 1 Abs. 9 GwG definiert wird, umfasst einen weiten Personenkreis und meint „jede Person, die gewerblich Güter veräußert, unabhängig davon, in wessen Namen oder auf wessen Rechnung sie handelt“.2 Mit Gütern im Sinne des Geldwäschegesetzes sind alle beweglichen und nicht beweglichen Sachen (mithin auch Grundstücke und sonstige Immobilien) gemeint, „unabhängig von ihrem Aggregatzustand, die einen wirtschaftlichen Wert haben und deshalb Gegenstand einer Transaktion sein können“.

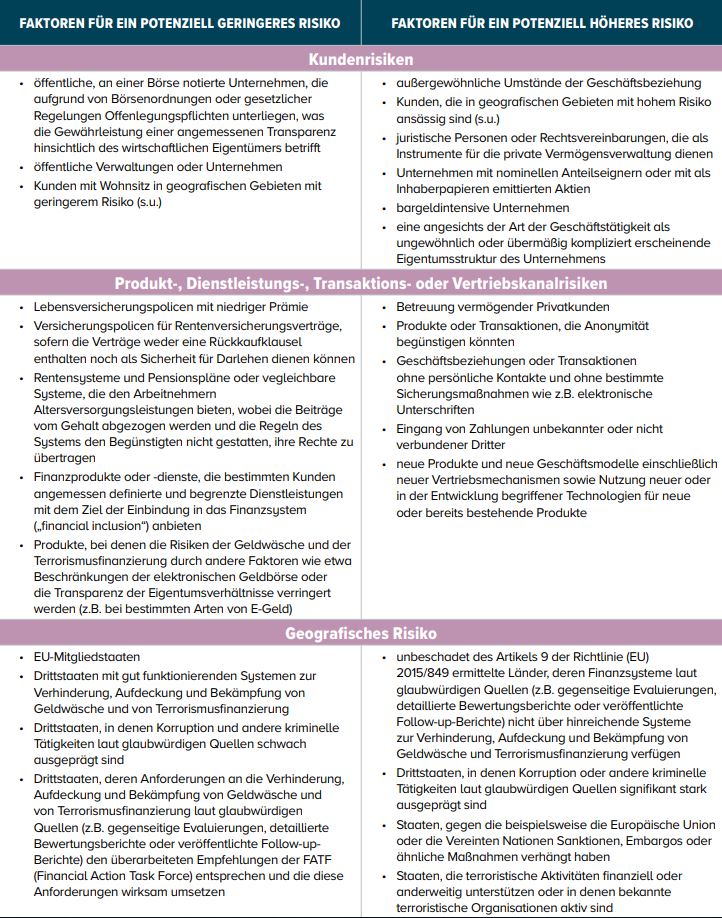

Ein Verdachtsfall liegt laut Gesetz vor, wenn Tatsachen darauf hindeuten, dass ein Vermögensgegenstand aus einer Vortat der Geldwäsche stammt oder im Zusammenhang mit Terrorismusfinanzierung steht. Nach Auffassung der Behörden besteht die Meldepflicht, sobald bekannte Anhaltspunkte für Geldwäsche bzw. Terrorismusfinanzierung vorliegen oder sich bestehende Zweifel trotz versuchter Aufklärung nicht ausräumen lassen. Das Vorliegen einzelner Red Flags (siehe Tabelle: Risikofaktoren) muss dabei nicht automatisch zu einer Meldepflicht führen, kann aber, abhängig von den sonstigen Umständen, auf einen Verdachtsfall hinweisen und sollte demzufolge weitere Prüfschritte auslösen. Eindeutig ist die Meldepflicht allerdings bei der Verletzung von Mitwirkungspflichten. Kommt der Geschäftspartner seiner Pflicht zur Offenlegung, ob er für einen wirtschaftlich Berechtigten handelt, nicht nach, muss auf jeden Fall eine Verdachtsmeldung gemacht werden.

Der folgende Artikel befasst sich mit den Anforderungen im Bereich der Geschäftspartnerprüfung sowie einer Reihe von Risikoindikatoren für die handelsbasierte Geldwäsche.

Risikoanalyse

Bei der Bekämpfung von Geldwäsche und Terrorismusfinanzierung steht an erster Stelle die Wahrnehmung der Sorgfaltspflichten.3 Hierbei wird nach allgemeinen, vereinfachten und verstärkten Sorgfaltspflichten unterschieden. Können bestimmte Sorgfaltspflichten nicht erfüllt werden, darf eine Geschäftsbeziehung nicht begründet oder fortgesetzt werden. Es dürfen keine Transaktionen durchgeführt werden, bereits bestehende Geschäftsbeziehungen sind zu beenden.

Verpflichtete müssen nur vereinfachte Sorgfaltspflichten erfüllen, soweit sie unter Berücksichtigung der Risikofaktoren (siehe Tabelle: Risikofaktoren) feststellen, dass in bestimmten Bereichen, insbesondere im Hinblick auf Kunden, Transaktionen und Dienstleistungen oder Produkte, nur ein geringes Risiko der Geldwäsche oder der Terrorismusfinanzierung besteht.

Für Güterhändler gelten erleichterte Pflichten. Die allgemeinen kundenbezogenen Kernsorgfaltspflichten müssen Güterhändler immer nur dann beachten, wenn sie Geschäfte mit Bargeldtransaktionen im Wert von über 10.000 Euro tätigen—bei gestückelten Zahlungen gilt der Gesamtbetrag—oder einen begründeten Verdacht auf Begehung einer Geldwäschestraftat nach § 261 Strafgesetzbuch (StGB) oder der Terrorismusfinanzierung (unabhängig von der Höhe der Transaktion) haben.

Sorgfaltspflichten (Geschäftspartnerprüfung / KYC)

Zu den allgemeinen Sorgfaltspflichten (auch Geschäftspartnerprüfung / KYC genannt), welche die betreffenden Unternehmen gegenüber ihren Geschäftspartnern gegebenenfalls anzuwenden haben, gehören folgende Schritte: die Identifizierung des Vertragspartners, die Einholung von Informationen über die Art und den Zweck der Geschäftsbeziehung, die Abklärung, ob der Vertragspartner für einen wirtschaftlich Berechtigten (d.h. die natürliche Person, die letztlich den Auftrag zu einer Transaktion gibt) handelt, und, falls dies der Fall ist, dessen Identifizierung sowie die kontinuierliche Überwachung der Geschäftsbeziehung einschließlich der im Verlauf durchgeführten Transaktionen.

Soweit erhöhte Risiken von Geldwäsche und Terrorismusfinanzierung vorliegen, haben Unternehmen zusätzliche, dem erhöhten Risiko angemessen verstärkte Sorgfaltspflichten zu erfüllen. Verstärkte Sorgfaltspflichten sind aber nur dann zu beachten, wenn bereits allgemeine Sorgfaltspflichten bestehen. Das bedeutet für Güterhändler, dass auch die verstärkten Sorgfaltspflichten nur im Verdachtsfall oder bei Bargeldtransaktionen im Wert von über 10.000 Euro greifen.

Zu Vertragspartnern (einschließlich eventuell vorhandener wirtschaftlich Berechtigter) mit erhöhtem Risiko zählen dabei vor allem Politisch Exponierte Personen (PEPs). Im weitesten Sinne umfasst dieser Begriff alle Menschen, denen eine wichtige öffentliche Position in einem bestimmten Land anvertraut ist oder war. Die juristische Definition der PEPs ist, ebenso wie die Definition von Korruption, von Land zu Land verschieden. Zu dieser Gruppe gehören z.B. Staatsoberhäupter oder Regierungschefs, Kabinettsmitglieder und Politiker in anderen leitenden Funktionen, Amtsträger bei Gerichten oder beim Militär, leitende Angestellte bei staatlichen Unternehmen sowie wichtige Vertreter der politischen Parteien. Da PEPs ständig im Licht der Öffentlichkeit stehen, engagieren sie häufig Mittler und Zwischenhändler, um in ihrem Auftrag finanzielle Transaktionen oder damit im Zusammenhang stehende Aktivitäten durchzuführen. Als Mittelsleute von PEPs können enge Vertraute, Geschäftspartner oder Freunde und Familienmitglieder dienen. Sofern ein hohes Risiko identifiziert wurde, sind vor allem folgende Maßnahmen zu ergreifen:

- die Begründung oder Fortführung einer Geschäftsbeziehung bedarf der Zustimmung eines Mitglieds der Führungsebene,

- es sind angemessene Maßnahmen zu ergreifen, mit denen die Herkunft der Vermögenswerte bestimmt werden kann, die im Rahmen der Geschäftsbeziehung oder der Transaktion eingesetzt werden,

- und die Geschäftsbeziehung ist einer verstärkten kontinuierlichen Überwachung zu unterziehen.

Seit der 5. EU-Geldwäscherichtlinie gilt der sogenannte „erweiterte risikobasierte Ansatz“ in Bezug auf die Sorgfaltspflichten. Angestrebt wird ein strukturierter und methodischer Ansatz, der durch entsprechende Feinabstimmung von Prüfungsumfang und Untersuchungstiefe zu sinnvollen Ergebnissen führt. Dabei kann die Methodik, die der Auswertung der Recherche und der Erstellung individueller Risikoprofile zugrunde liegt, auf einen einzelnen Fall ebenso wie auf standardisierte Verfahren hin angepasst werden. Eine zentrale Rolle spielt die Ermittlung von Red Flags, welche die Reputation eines Geschäftspartners oder Unternehmens in Frage stellen.

Typologien der Handelsbasierten Geldwäsche—an der Schnittstelle zwischen Unternehmen und Finanzinstitute

Der FATF-Typologie-Bericht (siehe unten) nennt einige grundlegende Techniken, die bei handelsbasierter Geldwäsche eingesetzt werden:

- die Ausstellung von Rechnungen mit zu geringen oder zu hohen Preisen für Lieferungen und Leistungen

- Mehrfachabrechnungen von Lieferungen und Leistungen

- Lieferungen und Leistungen mit zu wenig oder zu viel Inhalt

- Falschbeschreibungen von Lieferungen und Leistungen

Eine der häufigsten Methoden, um in betrügerischer Weise Werte über nationale Grenzen zu bringen, ist die Ausstellung von Rechnungen mit zu geringen oder zu hohen Preisen für Lieferungen und Leistungen. Sehr häufig ist die Falschangabe des Preises mit dem Ziel, zwischen Importeur und Exporteur einen Mehrwert zu übertragen. Dieser Kanal ist u.a. deshalb so lukrativ, weil es für die Zollbehörden oft schwierig ist, handelsbasierte Geldwäsche als solche zu identifizieren, insbesondere wenn die Preisstrukturen unklar und die Märkte undurchsichtig sind (z.B. bei Kunst, Antiquitäten oder dem Handel mit Gebrauchtwagen).

Durch den wachsenden internationalen Handel und die damit verbundenen langen Lieferketten ist das Handelsgeschäft besonders anfällig für Geldwäsche, Korruption, Betrug und Steuerhinterziehung. Dabei stellen die zuletzt genannten Delikte häufig Vortaten zur handelsbasierten Geldwäsche dar. Im Jahr 2012 hat die Asia Pacific Group der FATF den APF Typology Report on Trade Based Money Laundering veröffentlicht. Dort wurden die folgenden Haupttypen für Geldwäsche bei der Finanzierung im Handelsgeschäft dargestellt:

- Mittelzuflussbasierte Zahlungen (Cash Inflow Based Payment)—Zahlungen werden ‚strukturiert’ oder über sogenannte ‚Smurfing‘-Techniken (abgeleitet von „Smurfs“, dem englischen Namen der Schlümpfe) in den Finanzkreislauf integriert, um Handelstransaktionen abzuwickeln. Die Bezahlung erfolgt bar in zumeist zahlreichen kleinen Tranchen.

- Zahlungen an Drittparteien (Third Party Payment)—Drittparteien werden als Mittler zwischen Händlern aus zwei unterschiedlichen Ländern eingeschaltet, um den Handelsfinanzierungsvertrag zu unterstützen oder bei Factoring oder Forfaitierung mitzuwirken.

- Segmentierte Zahlungsweisen (Segmental Modes of Payment)—mit diesem System werden mehrere Handelsfinanzierungen herbeigeführt, um eine Transaktion zu finanzieren. Dieses System wird öfters eingesetzt, wenn eine Drittpartei zwischen Exporteur und Importeur geschaltet wird. Für den Import können Akkreditiv-Instrumente eingesetzt und für den Reexport dann Banküberweisungen genutzt werden.

- Alternative Überweisungsmodalitäten (Alternative Remittance Payment)—Handelstransaktionen, die für handelsbasierte Geldwäsche anfällig sind, können den Transfer von Gütern beinhalten, deren richtiger Wert nicht mit dem Betrag übereinstimmt, der offiziell bezahlt wird. Um diese Spanne zu finanzieren, werden alternative Zahlungsmodalitäten eingesetzt. Der Abgleich der Differenz erfolgt gewöhnlich durch Ausgleichszahlungen in Landeswährung an Personen vor Ort, die als designierte Partner des im Ausland angesiedelten Handelspartners fungieren.

Der Bericht enthält ferner eine Liste von Red Flags, die im Zusammenhang mit Handelsfinanzierung und handelsbasierter Geldwäsche zu beachten sind.

Zusammenfassung

Der Bericht enthält ferner eine Liste von Red Flags, die im Zusammenhang mit Handelsfinanzierung und handelsbasierter Geldwäsche zu beachten sind.

Anhand definierter Red Flags können Kriterien maßgeschneidert

für Sektoren, Länder, Kunden und Projekte

entwickelt werden. Somit sind die Unternehmen in der

Lage, ihre Verfahren so auszurichten, dass den erweiterten

risikobasierten Anforderungen Genüge getan und im Sinne

eines soliden Risikomanagements die eigene Reputation

geschützt wird. In Zukunft werden die Unternehmen moderne

Methoden der Risikoanalyse und Risikobewertung einsetzen

müssen, um die gestiegenen Herausforderungen im Bereich

der Geldwäscheprävention zu meistern.

- “Gesetz über das Aufspüren von Gewinnen aus schweren

Straftaten (Geldwäschegesetz - GwG),” Bundesministeriums

der Justiz und für Verbraucherschutz, 23 July 2017, https://www.

gesetze-im-internet.de/gwg_2017/BJNR182210017.html - Ibid.

- “International Standards On Combating Money Laundering

and the Financing of Terrorism & Proliferation: The FATF

Recommendations,” Financial Action Task Force, October 2018,

http://www.fatf-gafi.org/media/fatf/documents/recommendations/

pdfs/FATF Recommendations 2012.pdf